close

首先我要聲明,本文的研究主題為恒耀,但為什麼要一直拿世德來做比較呢?我想若單方面只以公司方的角度來看待事業,是無法知道公司全貌的,但若透過競爭對手的角度來看待,或許就可以填補我們知識上的空缺,因此才能更深入了解公司。而這對於想深入研究公司基本面來說的投資人,是一項直接而且容易掌握的技巧,給各讀者參考參考囉~

既上篇文章,與2066世德比較過後,我覺得恒耀不同於對手主要的幾個競爭優勢,如下:

一、與原廠的深度合作關係

下表顯示全球前10大OEMs及Tiers的廠商,我將恒耀及世德兩家業者的客戶統整如下(來源:恒耀法說):

首先我簡單說明一下OEM與Tiers的差別。OEM為原廠委託製造的意思,Tiers則是系統供應商的意思。以上表來說,公司產品是提供給組車廠的表示OEM,提供給系統商的即是Tiers。

像是Bosch是系統商,製造引擎給車廠,世德供應扣件給他就變成Tiers的供應商;而世德供應Audi用於行李架的零組件,對世德來說應該是屬於OEM的客戶,但行李架這個零組件算是客製化的專利品,因此世德的定位就變成提供OEM業者服務的Tiers供應商。

上表中世德的客戶關係大多是屬於Tiers,可見其產品是較利基型及客製化的,公司也於法說會曾提過,車用產品別還包含其他零組件,從毛利率可看出世德比恒耀來的高。而恒耀的產品則是以OEM的緊扣件為大宗,因OEM需具備量產能力,故以資本結構來看,固定成本較高、毛利必然較低。

但我認為以兩家公司來說,不用真的把OEM及Tiers分的那麼清楚,為什麼呢?因為重點是,其實兩者的技術都已經接近原廠了!皆參與原廠的產品研發。

而經上表比較後筆者認為真正該注意的是,世德在2017年併購德國MMG之後,同時也打入德國VW、雙B、FORD、Bosch、ZF及西門子的供應鏈,與恒耀成為競爭態勢。

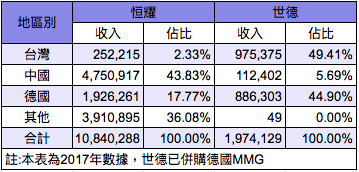

併購MMG後,我們觀察其營收比重,如下表:

2017年以前,世德在德國的營收比重還不到20%,在併購MMG之後,現在幾乎已經佔了公司營收的一半。從中我思考的是,兩家業者與客戶合作關係的部分,世德其實是越來越靠近恒耀的商業模式!正如世德法說中所說,公司未來打算提升OEM的營業比重至 70%。

這點說來奇怪,做Tiers明明利潤較高,為什麼世德反而現在要做OEM?所以我說囉~分析公司的時候一定要與競爭對手比較!我們較能看清全貌。

其實做OEM是有助於公司提高市佔率的,市佔率提高在行業中才能擁有影響力。而前篇也文章提到,OEM的供應商隨著與客戶的深度合作,已從原本的代工製造者轉變成可以直接替原廠提供解決方案的程度了!

或許可以假設,未來屬於Tiers的業務,像恒耀這種OEM的供應商反而是很有機會的(吳董於法說表示要做Tiers,目前只佔30%的營業比重)。加上恒耀掌握的是直接供應原廠的商業模式,銷售政策更能深入車廠供應鏈,可見OEM及Tiers與原廠的關係還是有一步之隔的!

再者OEM的產品生命週期較長,能夠爭取較穩定的訂單,恒耀更有專利授權的保護,且OEM緊扣件除了材質變化外不太可能有什麼大改變,算是有持續性需求的產品,因此OEM的商業模式對於公司的長遠發展是較有助益的。

所以說來,恒耀早與國際車廠建立長期合作關係,擁有轉換成本優勢,原廠也不會甘於冒上更換供應商的風險,未來更有機會擴大產品應用範圍做到Tiers、增加競爭優勢。而世德想要擴大OEM難度應該不小,後續光是要通過原廠的認証,恐要面臨的是建立生產基地及發貨倉庫的大額資本支出。

二、貿易壁壘後的在地化供貨能力

第二點是顯而易見的!而且現正進行中,就是中美貿易戰產生的關稅壁壘。美國祭出的25%的關稅,對很多供應商來說是影響巨大!對過去只做出口貿易的世德來說,這個市場的結構已經漸趨破碎,未來在地供貨才是發展趨勢。

而這貿易戰打下去恐怕不是短期問題,影響可能是數年之久。全球化的貿易模式轉變成在地化供貨後,較能免除關稅障礙,而恒耀的戰略布局採取直銷原廠的商業模式,進而改善客戶結構,完全符合現在與未來趨勢。

恒耀在中國擁有廈門的生產廠及蘇州的物流基地、在德國有ESKA服務歐系客戶,而北美的部分則是由台灣生產,北美發貨倉供貨。恒耀有一半的營收來自中國的客戶,而中國客戶其實就是VW — 大眾及一汽汽車,中國是最有成長潛能的市場,而恒耀更享有先占優勢。

再看看下圖(來源:恒耀法說):

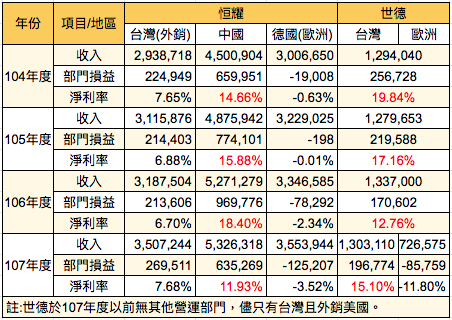

恒耀最賺錢的也是廈門廠,營收約30億台幣左右、淨利潤(12~17%),其實不輸世德了!而且更具經濟規模,比較整理後如下表:

唯須注意兩家業者在歐洲的業務還是處於虧損狀態,而這又是另一個公司的風險了!下則再論~

再比較2017年恒耀及世德的營收,恒耀是世德的5~6倍大,所以世德是要蓋多少廠房才能與之競爭呢?再說一次,想要成為OEM,原廠會要求必須要有辦法供貨到其他市場及代為庫存的能力,這部分世德較為弱勢,除了北美市場外,中國及歐洲耕耘較少,這三個國家也囊括了全球大部分的市場。

- 綜合以上兩點,可見OEM的商業模式及在地供貨能力,更能深化原廠合作關係。

三、從營業現金流看出規模優勢

如題,為什麼這麼說呢?因為越具規模的公司,在同業間其實是越具影響力的。

從公司2014年併購德國公司後,每年帶來了約10億元的現金流量。再與淨利比較,除了2017年因應客戶備貨並增加應收帳款外(據說是北美的Tesla,現在的OEM客戶要求一定要先備貨庫存),公司的現金確實都有流入,這點是世德的10倍之多,如下圖:

但話別說得太早,縱使流入10億的現金流,資本支出卻是7~8億!!我想這也是公司的缺點,如下表:

從中我思考的是,究竟這是產業特性的短期現象、還是長期隱憂?筆者認為以OEM的商業模式來看,公司為了建立生產及物流基地,確實得面臨高資本支出、高固定成本,但發展趨勢則是大者恆大,因此這應該算是正常現象。而恒耀的資本支出也確實帶來營運現金流,可用於擴大公司的規模優勢,才能帶來更多的OEM客戶,實為合理。

反觀世德的營運現金充沛,沒有太多資本支出,公司的經營風險較小沒錯!但長久以來的保守態度,導致不具經濟規模。從中我反而會思考,世德留下一堆現金,是否因為苦無投資機會呢?這點就留給讀友們思索囉~或許說來,以經濟規模來看,他與恒耀根本就是無法比較的吧!

不過我猜想,世德應該也不會傻傻的真的要跟恒耀拼個高下吧!相對的世德應該運用自己的優勢,規模小在生產管理上是比較有彈性的,目前公司的做法,也是為了因應產業發展趨勢,因此仍有待觀察~

- 小結:

以恒耀來說,龐大的營業現金流並不能代表公司現金充裕,反而沒留下什麼現金。而公司在經營策略上,是以擴大規模建立競爭優勢,但筆者認為風險其實不小。

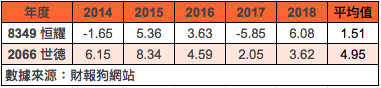

因此,回歸到資本市場的評價問題,相對於公司資產,擁有越多現金的公司,價值是越高的,以兩者每股自由現金流的近五年平均值來說,明顯世德較令人滿意,如下表:

故究其經營風險以及現金比重,兩家的股價淨值比截然不同,世德明顯高出許多,如下圖(來源:財報狗):

兩家業者在自己的領域來說都是賺錢的公司,而因為資本結構的不同,硬是要比較起來,似乎顯得避重就輕。

但觀察兩者的近5年的股東權益報酬率,同樣是15%當然要投資股價淨值較便宜的公司呀!投資報酬率會來的比較高。如下圖(來源:財報狗)顯示,恒耀穩定增長,而世德則是快速下滑:

最後我想說的是,恒耀對別人來說,可能不是間人人認同的好公司,因為看看他不斷的增資及發行可轉債就可知道,但其實好公司也不一定是好股票呀!

我想表達的是:

「好公司若是沒有好價格也是筆爛投資,爛公司如果擁有好價格則會是比好投資。」因此恒耀可能更值得研究吧~(請注意,筆者立場不代表可以投資哦!)

以上為個人研究觀點,無任何買賣建議~

文章標籤

全站熱搜

留言列表

留言列表