close

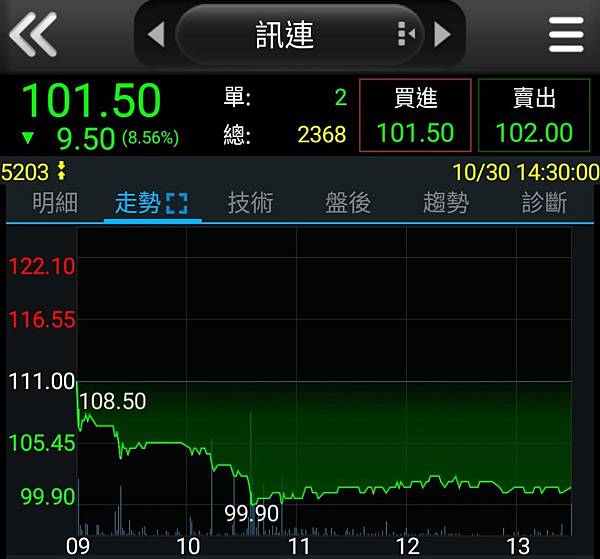

這次訊連10/29日法說會結束隔天,股價直接接近跌停!最近則一直在這價格左右盤整。

而原因就在公司2020Q3法說會的營運簡報中:

內文重點就是轉投資"完美"持續虧損,且受到台幣強勢下的匯損干擾,導致淨利數字大幅衰退YoY-63.4%,因此Q3財報"不如預期"!所以市場"大賣"!

不過其實也是有亮點,就是三大成長事業維持強勁成長。

而回顧筆者在2020Q1的追蹤報告中提到(連結在此),我認為市場看好訊連的幾個原因:1.完美的轉投資、2.訂閱轉型後的成績。

因此,若非上述條件,可能市場是不會看好訊連的!(但市場怎麼看,跟我們真有切身關係嗎?)

那麼,我們還是來看看訊連Q3的獲利狀況吧!究竟不如預期在哪裡呢?

本文分三部分:

- 2020Q3業績報告

- 再論訂閱收入

- 概述SaaS企業估值

簡報資料來源:訊連法說會

一、2020Q3業績報告:

如上圖,營收持續成長YoY達14.7%,而研發及推銷費用成長更達20.3%及22.7%,反之仍未帶動營收成長突破框架。再加上外匯損失1253萬及轉投資完美虧損1187萬,最後EPS僅剩0.63。

不過公司的費用成長超過營收成長也不是近期的事,早在2018Q4轉型訂閱制開始後,費用就一直高速的往上提升,如下圖(來源:自行彙整、財報狗)。

因此我認為市場對於"費用"這事,鐵定不構成主要賣出理由,最終因素還是"完美"的持續虧損。只能說市場的心態就是先"退場觀望"。雖然新事業營收持續成長,但因費用的拖累導致獲利數字短期不佳,而何時才能看到顯著績效呢?反正市場就是要等公司本業穩定點再說吧~

再看看下圖(來源:財報狗)。雖然因業外虧損致稅後淨利沒什麼搞頭,但觀察一下公司除了營收外,營業利益似乎開始也有緩升跡象,反而這是個好現象,也就是本業利潤其實正在改善。

另外,公司於法說會中同樣秀出簡報如下,三大成長事業YoY達53%,依舊強勁!

不過我想,或許就是每季法說會黃董都這麼說吧!法人投顧也習以為常,覺得聽膩了!他們根本不在乎這個新事業的成長,他們在乎的還是EPS的表現吧~(給我EPS其餘免談XD)

如下圖(來源:財報狗),EPS看起來是真的沒什麼搞頭,近3季都賺不到1塊錢,今年可能很難保4了吧!

不過好消息是,黃董於法說會中表示,公司的研發已經告一段落,產品線也趨完整。明年度開始進入收割期。那不就表示,營業利益率有機會再進一步推升?剩下的就是看銷售費用的增加,是否還能推升新事業的成長了!

黃董也說,產品線完整後,剩下的就是用力的行銷!而今年特別用力,因此獲利數字也會比較不如預期,同樣的"完美"也是如此,疫情期間加大行銷,因而導致虧損。

但其實他也補充道,對於訊連他不太敢這麼做,衝行銷衝到沒有獲利,會嚇跑投資人的。但"完美"不一樣,他們是新創公司,可以這麼做。

因此筆者還是相當期待公司進入2021年的表現,邏輯是前期的資本投入已經告一段落,後續有望逐步回收,如下簡報概述。

二、再論訂閱收入:

首先,從上表數據可看出公司的銷售成績良好。年約用戶數已接近9成5有了,而2020Q2的用戶成長率因疫情加大行銷,故基期較高,拖累了Q3的成長率,不過整體來說其實都是向上成長的。

而從訂閱收入來看,之前有提到訂閱制帶來的循環性收入,公司算法是,年約用戶數會有65%的續訂率,再乘上每套65美金。(這點再附帶說明一下,年約用戶不是一次付65美金哦!而是分12期付款的意思,同樣的公司也得分12期認列營收。)

2019Q4開始,第一批的年約用戶到期,因此當季可產生180萬的循環性收入,而到了2020年每季增加的循環性收入,可突破200萬美元,這點之前法說會也曾提到。這麼再計算到2020Q3其實也快要突破400萬美元了!幾乎是倍數增長。而400萬美元換算新臺幣約是4.8億,其實也佔公司整年營收的3成以上有了!

再說一次,循環性收入的計算基礎是年約用戶數的65%,也就是2020Q3其實只有6.5萬人的續約而已,比對年約用戶數達10萬人次,那是不是代表公司業務仍有實質的拓展空間呢?

而我之前文章也提到,公司的潛在客戶數應該至少有10萬人次才對,若是這樣去計算循環性收入,應該可以達到600萬美元以上的規模才是(10W*65USD),那麼預估將佔營收達50%以上,PC-Create也正式超越PC-OEM的老業務。

而要做到這樣,就得想辦法增加客戶留存率。也因此黃董才表示,R&D不會再那麼多,再來是持續的行銷費用。這說法也屬合理,當客戶留存率越高,其實舊有客戶也不必再支出過多行銷費用,因此營收提升加上費用下降,將可帶動獲利成長!

也許會有讀友試圖去計算循環性收入貢獻的EPS,其實計算600萬美元的循環性收入,淨利率取個18%,大約可貢獻1.5元EPS,但我想這並不正確。因為循環性收入是採分期入帳,也就是不是一次給你600萬美元,所以不能如此計算。說直白一點,就是交易發生當下,得一年後才能全部認列完,也早就超過會計出報時間,因此更不能當作當季獲利貢獻,絕對是會失真的。

不過可想而知,過去採"買斷制"時的營收可以達6億台幣以上,那麼採訂閱制後,不管產品黏著度或者說是行銷精準度上,絕對是更勝過以往的。過去你甚至不知道誰買了產品,現在採訂閱,每個購買個體的用戶體驗是可以即時回饋給公司的,業務量絕對非往日可諭。

三、概述SaaS企業估值:

那麼這塊業務該如何估值呢?

筆者參考了網友的觀點,這邊也簡要分享一下。

首先這類公司在美國非常的多,他們統稱叫做SaaS企業,就是 "Software as a Service"—「軟體即服務」的縮寫。

這邊以筆者淺薄的常識說明一下,比我了解SaaS企業的投資人一定更多...XD

這類企業通常營收增長初期並未帶來獲利,因此根本不適用於傳統的估值方式,如本益比(PE)。那這類企業的估值就比較適用於「市值營收比」,也就是P/S。對於這估值指標有基本的認識的投資朋友應該知道,通常新創公司或者是虧損中的企業因為沒有獲利,就會以此為估值依據。

這麼說來不就表示SaaS企業財報大多虧損?不是的。他們只是因為訂閱轉型初期所產生的營收大幅下降、費用大增,導致利潤率縮減罷了!取而代之的是,未來可觀的持續訂閱收入及創造的穩定現金流量。

筆者在Seeking Alpha網站上找到的美國SaaS企業近期估值,如下表:

看到上表股票代號ZM,就是知名的視訊通話軟體商"Zoom",在疫情期間因為居家辦公需求上升,因此表現不俗。估值水準PE達仟倍、PS達92.3。

Zoom屬於比較特殊的案例,根本是撿到槍。而Shopify就比較典型,該公司為僅次於Amazon的美國第二大電商平台,業務為幫助企業建立網路商店,商家按月支付訂閱服務費來購買其所對應的雲端服務。其估值也是相當驚人,PS達65.4。

而上表顯示這些軟體公司的P/S Ratio平均估值水準,中位數介於20~35之間,較低的則是15~19之間。

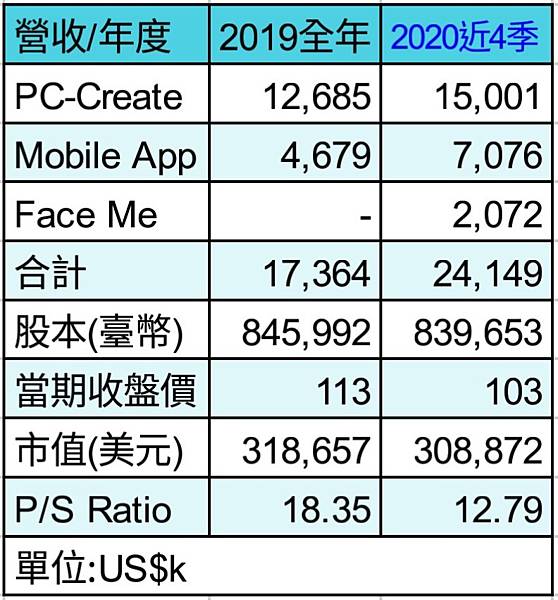

若是以此來比對訊連訂閱業務估值的話,如下表:

訊連近四季新事業合計營收的P/S Ratio為12.8。比起美國的SaaS企業估值顯示偏低,而且比起2019年的PS估值18.3來說,也是處於相當的折扣狀態。(但到底是打折,還是均質回歸呢?這點留給讀友思考囉~)

所以說來,單看訊連這三大業務的估值,PowerDVD的老業務和轉投資"完美"不看。其實訊連這公司只要新事業能夠持續保持強勁成長,應該就沒問題(真假?!不要輕易相信我哦~XD)。如下表顯示,近幾季都能保持50%左右的營收成長率。

- 小結:

文末,我們來回顧一下訊連的整體表現,如下圖(來源:Yahoo):

其實比較108年剛轉型訂閱頭一年的營收慘淡,109年單月營收YoY成長已有20%的平均水準,只是稅後淨利的部分,波動實在很大。若排除108Q3出售不動產的一次性獲利9,600萬元及今年匯率干擾1100萬元的話,實際上109Q3的YoY成長應該是只有衰退-20%左右而已。重點看營收都是正成長的呀!其實也沒那麼糟啦~

不過一則喜、一則憂。這次2020Q3的法說會中有投顧問到,訂閱制何時碰到天花板、公司如何因應等問題。其實從黃董的語氣中可以感覺出來,他們也是蠻擔憂的,黃董回答預估到2023年可能就會發生此事。接著說到,因此數位行銷必須加大投資,這件事對於公司來說相當重要,也是避免用戶數達天花板的情況發生。

而還有投資人提問到,對於已掌握到的用戶數據,公司如何去運用,以讓用戶體驗更好。另外,行銷的投放要如何做,有沒有使用AI去精準投放之類的問題。

黃董原本是坐著,這時候卻"站"起來了!從態度看的出來他對於外部投資人問題的重視。

而他回答,每月都會推出新功能,再看用戶的使用數據回饋如何,什麼功能能吸引他們升級成付費用戶,發現是他們比較喜歡的、反應較好的就會增加。而AI精準投放的部分,其實很多公司都這麼說,他們高興就好。用戶的Data我們使用Google、FB他們的平台統計就很完整了!我們是工科出身的,有我們的邏輯,知道哪些是用戶需要,知道如何去推。

最後,筆者也在網上看到其他觀點,順便分享一下。PowerDirector是訊連的主力軟體,而其實市面上的剪輯軟體也很多,還要面對免費資源的夾殺,也並不是非得使用威力導演不可。而訊連這永無止盡的行銷費用(剛說到要加大數位行銷投資),若是未能帶動營收的實質增長,獲利自然被吃掉,其實風險並不低。

也難怪,加上Q3業績報告的慘淡,市場還有什麼理由不"大賣"訊連呢?您說是吧~

對了!以下是NIST公佈的最新成績,供參考:

而針對FaceMe這個業務,公司於法說會中提到的合作對象,也都是產業大頭(研華、聯發科),但今年獲利貢獻僅200萬美金。到底未來能吃到多少的餅呢?我就不得而知了!

以上,為個人投資觀點,僅供學術參考研究。許多筆者的預設立場須待驗證,可能不全然正確,請勿作為個股買賣依據。也歡迎提出您的想法,甚至來"糾錯",彼此教學相長。謝謝~

以下為筆者FB專頁:

歡迎您到此提出不同的見解,您的回饋將是彼此投資路上成長的資糧。

文章標籤

全站熱搜

留言列表

留言列表